Hanging man là một kiểu mô hình nến cho thấy sự đảo ngược xu hướng giảm sau một giai đoạn tăng giá, và nó được xem là công cụ hữu ích cho các nhà đầu tư theo trường phái Price action. Tuy nhiên, không ít nhà đầu tư thường xuyên mắc lỗi khi nhận diện mô hình nến Hanging man, và nhầm lẫn nó với nến Hammer, dẫn đến việc áp dụng không chính xác các chiến lược giao dịch. Bài viết này sẽ cung cấp cho nhà đầu tư một số thông tin cơ bản và cách giao dịch để nhà đầu tư có thể giao dịch một cách chính xác và thu lợi nhuận cao.

Nến Hanging Man là gì?

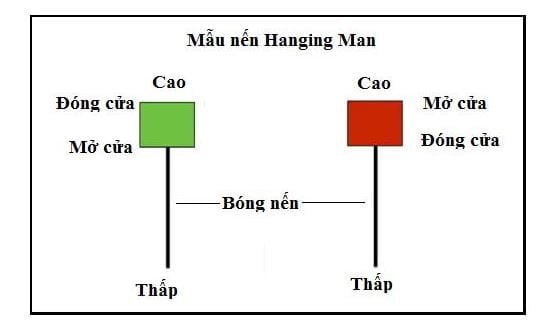

Nến Hanging man hay còn được gọi với cái tên khác là nến người treo cổ là một loại mô hình nến biểu thị sự đảo chiều giảm giá, thường xuất hiện tại đỉnh của một xu hướng tăng. Đây được coi là dấu hiệu cảnh báo về sức ép bán mạnh mẽ có thể khiến giá giảm. Đặc điểm của mô hình này bao gồm một thân nến ngắn không quá ½ chiều dài của bóng nến phía dưới, trong khi bóng nến dưới kéo dài và bóng nến trên rất ngắn hoặc không hề có.

Ý nghĩa của mô hình nến Hanging Man

Để giao dịch hiệu quả thì các nhà đầu tư cần nắm rõ ý nghĩa của từng cây nến trong mô hình nến Nhật để giao dịch tốt và đặt lệnh đẹp. Vì vậy, nhà đầu tư cần nắm rõ ý nghĩa của nến Hanging Man để thuận lợi trong chiến lược giao dịch của mình và tránh bị rủi ro.

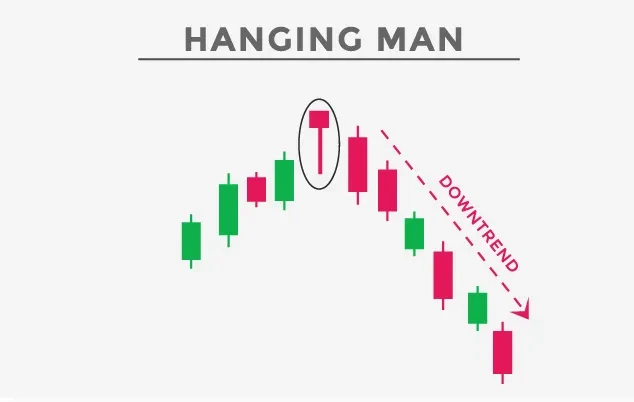

- Thông điệp chính từ mô hình nến Hanging man đối với các nhà giao dịch là dấu hiệu của một xu hướng giảm sắp xảy ra. Điều này tạo ra cơ hội lý tưởng cho các nhà đầu tư để chốt lời các vị thế mua và mở ra vị thế bán mới.

- Khi mô hình nến Hanging man xuất hiện, nó báo hiệu rằng áp lực bán đang tăng mạnh, với nỗ lực đẩy giá xuống thấp hơn, trong khi bên mua cũng đang cố gắng khôi phục giá lên mức cao hơn. Điều này được coi là một dấu hiệu cho thấy thị trường có thể đang tạo đỉnh.

- Hơn nữa, mô hình Hanging man cũng rất hữu ích trong việc nhận diện thời điểm thoát lệnh thích hợp, giúp giảm thiểu rủi ro và bảo vệ lợi nhuận của nhà đầu tư.

Đặc điểm nhận dạng

Sau đây là một số đặc điểm của nến Hanging Man mà nhà đầu tư cần nắm trong quá trình giao dịch của mình:

- Bóng dưới của nến kéo dài, trong khi bóng trên rất ngắn hoặc không hề xuất hiện, là minh chứng cho sức mạnh của lực bán, thể hiện qua việc họ nỗ lực đẩy giá xuống thấp trong phiên. Tuy nhiên, bên mua vẫn có khả năng kéo giá trở lại gần với mức giá mở phiên.

- Thân của nến Hanging man thường có chiều dài khoảng 30% so với độ dài trung bình của 20 nến trước.

- Nến Hanging man có thể màu xanh (biểu thị giá tăng) hoặc màu đỏ (biểu thị giá giảm), tuy nhiên, màu sắc không phải là yếu tố quyết định. Dù vậy, sự xuất hiện của nến Hanging man màu đỏ thường được ưa chuộng hơn bởi, theo Nison, chúng thể hiện xu hướng đảo chiều một cách rõ ràng hơn so với nến màu xanh.

- Mô hình nến Hanging Man có khả năng hiện diện trên biểu đồ ở mọi khoảng thời gian, bao gồm từ một phút, một ngày, đến cả tuần và tháng.

- Trước khi mô hình nến Hanging Man xuất hiện, thường thì thị trường sẽ trải qua ít nhất 3 phiên giao dịch tăng giá liên tiếp.

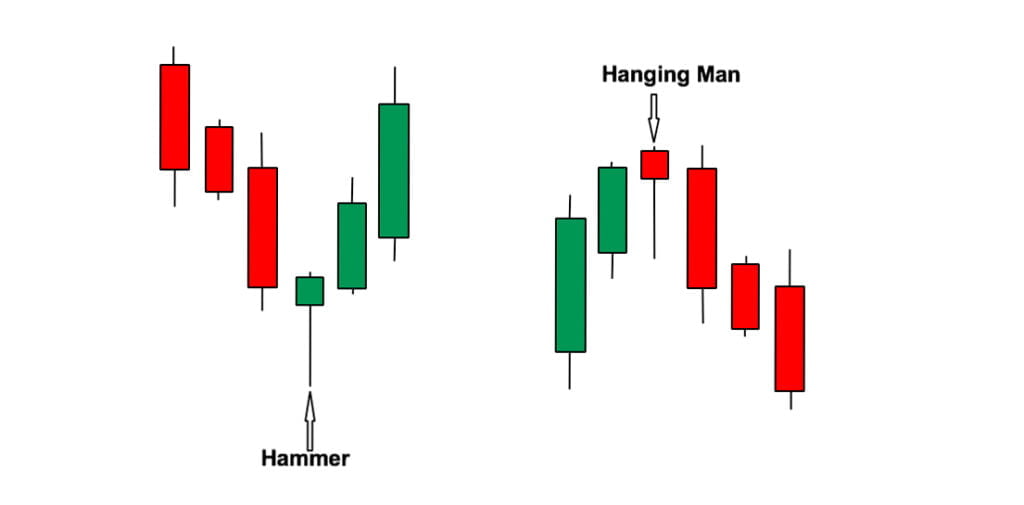

Cách phân biệt nến Hanging Man và nến Hammer

Vì nến Hanging Man và nến Hammer có hình dáng giống nhau nên sau đây là một đặc điểm để phân biệt được hai nến này để thuận lợi trong giao dịch:

| Nến Hammer | Nến Hanging Man |

| Xuất hiện ở đảy của một xu hướng giảm | Xuất hiện ở đỉnh của một xu hướng tăng |

| Biểu thị rằng lực bán ban đầu chiếm ưu thế, nhưng vào thời điểm phiên giao dịch kết thúc, bên mua đã lấy lại được vị thế dẫn dắt trên thị trường. | Cho thấy ban đầu, bên mua chiếm ưu thế nhưng vào cuối phiên, quyền kiểm soát thị trường đã chuyển giao cho phe bán. |

| Là tín hiệu tăng giá | Là tín hiệu giảm giá |

| Khi mô hình nến Hammer xuất hiện, những nhà giao dịch đang giữ lệnh bán cần phải đóng các lệnh của mình và có thể xem xét mở lệnh mua để thu lợi nhuận. | Khi xuất hiện mô hình nến Hanging man, những nhà giao dịch đã mua vào ở giai đoạn ngắn hạn trước đó cần phải chấm dứt các vị thế mua của mình trên thị trường. |

Cách giao dịch với mô hình nến Hanging Man

Sau khi đã tìm hiểu về nến Hanging Man là gì? đặc điểm và cách phân biết nến hanging man và nến hammer thì nhà đầu tư cần phải có cách giao dịch đúng với mô hình nến Hanging Man này để thuận lợi trong việc giao dịch chứng khoán và tránh những rủi ro không đáng có trong quá trình giao dịch. Dưới đây là một số cách giao dịch với nến hanging man:

Bước 1: Nhận định xu hướng trong dài hạn

Nhà đầu tư nên tiến hành phân tích từ các khung thời gian dài như hàng ngày (daily) hoặc hàng tuần (weekly) trước, để có cái nhìn tổng quan về xu hướng thị trường lâu dài. Sau đó, hãy chuyển sang xem xét các khung thời gian ngắn hơn như 1 giờ (1H) hoặc 4 giờ (4H) để xác định những cơ hội vào lệnh hiệu quả.

Nhà đầu tư không bao giờ nên thực hiện giao dịch phản ngược với xu hướng dài hạn. Đối với những người mới bắt đầu, điều quan trọng nhất là phải giao dịch theo hướng chính của thị trường

Tuy nhiên, khi xuất hiện những biến động nhỏ trong xu hướng lớn, các nhà giao dịch có thể cân nhắc giao dịch ngược lại xu hướng, nhưng chỉ nên làm điều này trong các khung thời gian ngắn

Bước 2: Thiết lập các lệnh giao dịch

Lưu ý thêm một lần nữa, chỉ tiến hành giao dịch khi mô hình nến Hanging man được xác nhận một cách rõ ràng. Điều này có nghĩa là, nến tiếp theo sau nến Hanging man cần phải có giá đóng cửa dưới mức giá cao nhất của nến và phải là một nến giảm.

- Điểm vào lệnh chuẩn: dưới mức giá của nến xác nhận thứ hai (nến ngay sau nến Hanging man)

- Điểm dừng lỗ: thiết lập ngay trên mức đỉnh cao nhất của chuỗi tăng giá được chỉ ra trong hình. Việc chọn điểm cao nhất là bắt buộc vì nến xác nhận có thể tăng trước khi quay đầu giảm, làm cho phần đuôi nến phía trên của nến xác nhận dài hơn so với đuôi nến của mô hình Hanging man.

Để tăng cơ hội thành công và giảm rủi ro trong giao dịch, các nhà giao dịch nên sử dụng thêm các chỉ báo hỗ trợ khác như:

- RSI để xác định vùng quá mua khi RSI > 80%.

- MACD để xác định tín hiệu phân kỳ.

Không chỉ nhằm mục tiêu thu lợi nhuận, các nhà giao dịch cũng cần phải thực hiện quản lý rủi ro một cách hiệu quả trong mọi tình huống.

Bước 3: Xác định thời điểm đóng lệnh hợp lý

Thời điểm thích hợp nhất để chốt lời là khi giao dịch của nhà đầu tư đạt được tỷ lệ rủi ro so với lợi nhuận tiêu chuẩn là 1:2.

Tuy vậy, không ít nhà giao dịch bỏ qua tỷ lệ này vì họ thường quyết định chốt lời dựa trên cảm xúc, tức khi cảm thấy đã đạt được lợi nhuận mong muốn thì họ sẽ đóng lệnh để bảo toàn vốn.

Những nhà giao dịch khác thì chọn cách đóng lệnh bằng việc di chuyển điểm dừng lỗ về vị trí mở lệnh, hoặc sử dụng trailing stop để phòng trường hợp giá quay đầu giảm. Kết luận, không nên quá tham lam biến lợi nhuận thành thua lỗ; đặc biệt là với những trader mới, tốt nhất là chốt lời khi đã đạt mức lợi nhuận hợp lý.

Hạn chế của mô hình nến Hanging Man

Mặc dù có những lợi ích đáng chú ý, mô hình Hanging man cũng có một số nhược điểm cần lưu ý. Vì vậy, các nhà đầu tư cần nhận biết những hạn chế này để có thể bảo vệ bản thân khỏi rủi ro. Dưới đây là một số nhược điểm của mô hình nến Hanging Man:

- Sự chần chừ trong việc mở lệnh do phải đợi cho tới khi có dấu hiệu chắc chắn rằng mô hình Hanging man đã được xác nhận.

- Mô hình Hanging man không chỉ ra mức lợi nhuận cụ thể nên việc xác định lợi nhuận tiềm năng và thời điểm chốt lời phù hợp trở nên khó khăn cho các nhà đầu tư.

- Dù nến xác nhận sau nến Hanging man là nến giảm, không thể chắc chắn rằng mô hình Hanging man sẽ dẫn đến một xu hướng giảm mới. Đó là lý do tại sao các nhà giao dịch luôn cần thiết lập stop loss để hạn chế rủi ro thua lỗ

- Dù nến xác nhận sau nến Hanging man là nến giảm, không thể chắc chắn rằng mô hình Hanging man sẽ dẫn đến một xu hướng giảm mới. Đó là lý do tại sao các nhà giao dịch luôn cần thiết lập stop loss để hạn chế rủi ro thua lỗ.

Chỉ khi thị trường có xu hướng tăng hoặc giảm rõ ràng thì các tín hiệu đảo chiều mới thực sự hiệu quả. Mô hình Hanging Man không phải là ngoại lệ và không thể áp dụng khi thị trường đi ngang.

Kết luận

Hy vọng thông qua bài viết này các nhà đầu tư sẽ có được những kiến thức về nến hanging man là gì? đặc điểm nhận dạng và cách giao dịch với mô hình nến này. Mong rằng nhà đầu tư sẽ sử dụng những thông tin hữu ích này để phát triển một chiến lược đầu tư hiệu quả và cá nhân hóa.

Để lại một bình luận