Đòn bẩy là gì?

Đòn bẩy tài chính là việc sử dụng vốn vay để đầu tư nhằm tăng lợi nhuận tiềm năng. Trong chứng khoán, đòn bẩy thường được dùng để mua cổ phiếu hoặc các công cụ tài chính khác. Điều này có thể tăng lợi nhuận nếu đầu tư thành công, nhưng cũng tăng rủi ro nếu đầu tư thất bại.

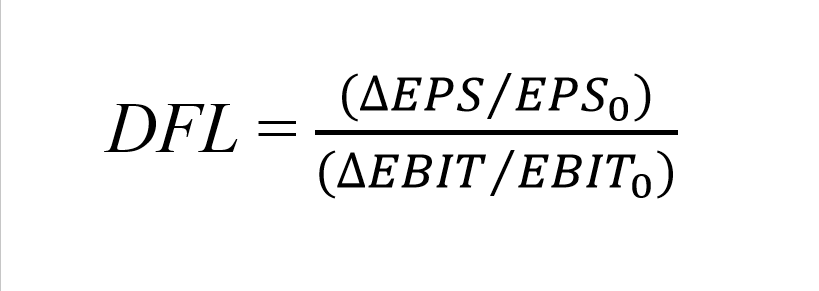

Công thức tính đòn bẩy

Trong đó:

- DFL là độ lớn của đòn bẩy tài chính;

- EBIT là lợi nhuận trước thuế và lãi vay;

- EPS là lợi nhuận của vốn chủ sở hữu.

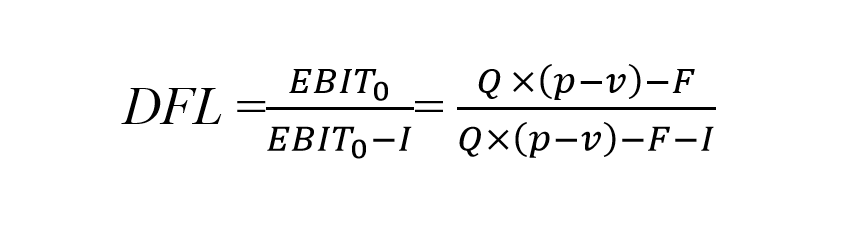

Để tính đòn bẩy tài chính sau khi có thêm khoản lãi vay phải trả, công thức tính như sau:

Trong đó:

- F: chi phí cố định (không bao gồm lãi vay);

- v: chi phí biến đổi trên 1 đơn vị sản phẩm;

- p: giá bán;

- Q: số lượng sản phẩm;

- I: lãi vay phải trả.

Ý nghĩa của đòn bẩy

– Bổ sung vốn cho doanh nghiệp để duy trì hoạt động kinh doanh, đồng thời giúp doanh nghiệp tiếp cận với các cơ hội đầu tư lớn và tiềm năng.

– Đòn bẩy là công cụ hiệu quả để thúc đẩy lợi nhuận. Nếu được sử dụng một cách thông minh và kết hợp với phân tích kỹ lưỡng, nó sẽ mang lại lợi nhuận cao.

– Các khoản vay và tiền lãi sẽ được tính vào chi phí của doanh nghiệp, và sẽ được khấu trừ vào thu nhập chịu thuế khi quyết toán. Nhờ đó, doanh nghiệp sẽ phải nộp ít thuế hơn mà vẫn tăng lợi nhuận.

Ưu và nhược điểm của đòn bẩy

Ưu điểm

A. Tăng khả năng sinh lời

- Sử dụng đòn bẩy tài chính giúp nhà đầu tư có cơ hội đạt được lợi nhuận cao hơn nhiều so với việc chỉ sử dụng vốn tự có.

- Khi đầu tư thành công, lợi nhuận thu về từ số vốn vay có thể lớn hơn rất nhiều so với lợi nhuận từ số vốn tự có ban đầu.

B. Đa dạng hóa đầu tư

- Nhờ vào việc sử dụng đòn bẩy, nhà đầu tư có thể mua nhiều loại chứng khoán hơn, từ đó tăng khả năng đa dạng hóa danh mục đầu tư.

- Việc đa dạng hóa này giúp giảm thiểu rủi ro, vì khi một loại chứng khoán giảm giá, các loại khác trong danh mục có thể tăng giá, cân bằng lại tổng giá trị đầu tư.

Nhược điểm

A. Rủi ro tài chính

- Khi sử dụng đòn bẩy tài chính, nếu giá trị chứng khoán giảm, nhà đầu tư có thể phải chịu lỗ lớn hơn so với việc chỉ sử dụng vốn tự có. Sử dụng đòn bẩy càng cao thì tỷ lệ thua lỗ càng lớn

- Điều này xảy ra vì ngoài việc mất vốn đầu tư ban đầu, nhà đầu tư còn phải trả lại khoản vay đã sử dụng để mua chứng khoán.

B. Chi phí lãi vay

Lãi suất vay có thể làm giảm lợi nhuận thực tế của nhà đầu tư. Dù đầu tư có sinh lời, nhưng sau khi trừ đi chi phí lãi vay, lợi nhuận thực tế có thể thấp hơn nhiều so với kỳ vọng ban đầu.

C. Áp lực tài chính

- Nhà đầu tư phải đảm bảo trả nợ đúng hạn, tạo áp lực tài chính lớn hơn.

- Việc phải trả nợ gốc và lãi vay định kỳ có thể gây căng thẳng tài chính, đặc biệt trong trường hợp thị trường không thuận lợi và lợi nhuận từ đầu tư không đủ để trang trải các khoản nợ này.

Các lưu ý khi sử dụng đòn bẩy

A. Hiểu rõ rủi ro

- Nhà đầu tư cần hiểu rõ các rủi ro liên quan đến việc sử dụng đòn bẩy tài chính.

- Điều này bao gồm việc nhận thức về khả năng mất vốn lớn hơn so với việc đầu tư bằng vốn tự có, cũng như các biến động thị trường có thể ảnh hưởng đến khả năng trả nợ.

B. Quản lý vốn cẩn thận

- Sử dụng đòn bẩy một cách hợp lý và không vượt quá khả năng tài chính cá nhân.

- Nhà đầu tư nên xác định mức đòn bẩy phù hợp với khả năng chịu rủi ro và tình hình tài chính của mình, tránh vay quá nhiều dẫn đến tình trạng không thể trả nợ.

C. Theo dõi thị trường chặt chẽ

- Luôn cập nhật thông tin thị trường để đưa ra quyết định kịp thời và chính xác.

- Việc theo dõi sát sao các biến động thị trường, tin tức kinh tế và các yếu tố ảnh hưởng khác sẽ giúp nhà đầu tư điều chỉnh chiến lược đầu tư kịp thời, giảm thiểu rủi ro và tối đa hóa lợi nhuận.

D. Tâm lý vững vàng

- Nếu tâm lý của nhà đầu tư không vững thì việc sử dụng đòn bẩy sẽ mang lại rủi ro cao và sẽ dễ đưa ra lựa chọn sai trong quá trình giao dịch.

- Trước khi dùng đòn bẩy thì các nhà đầu tư cần tìm hiểu và xem xét kỹ thêm về đòn bẩy và mức vay để tránh rủi ro không mong muốn

E. Xác định đầu tư ngắn hạn hay dài hạn

Các nhà đầu tư xác nhận lại có thể chịu rủi ro và lỗ đến mức bao nhiêu và mục tiêu ngắn hay dài hạn

- Nếu muốn tối đa hóa lợi nhuận trong ngắn hạn (giao dịch lướt sóng), thì tỷ lệ đòn bẩy cao từ 1:100 đến 1:1000 sẽ phù hợp

- Ngược lại, nếu bạn muốn tham gia đầu tư dài hạn, thì tỷ lệ đòn bẩy tối đa là 1:50.

F. Chọn điểm cắt lỗ, chốt lời

- Khi các nhà đầu tư sử dụng đòn bẩy thì nhà đầu tư cần xác định điểm cắt lỗ để phòng ngừa việc cháy tài khoản, đồng thời chốt lời để tránh trường hợp giá đổi chiều đi xuống.

- Quản trị rủi ro tốt luôn là yếu tố then chốt giúp các nhà đầu tư chiến thắng thị trường. và kiểm soát được rủi ro.

G. Tìm hiểu ngân hàng vay vốn

- Để sử dụng đòn bẩy thì các nhà đầu tư cần tìm hiểu và tìm các đơn vị tài chính uy tín và đáng tin cậy như ngân hàng, các tổ chức có tên tuổi vì các đơn vị tổ chức này luôn có mức lãi suất ổn định, rõ ràng để nhà đầu tư có thể phòng ngừa và tránh tình trạng rủi ro phá sản.

- Và các nhà đầu tư chỉ vay các khoản mà nhà đầu tư có thể trả ổn định tránh trường hợp vay quá mức khả năng tài chính cho phép

Kết luận

Đòn bẩy trong chứng khoán là một công cụ hữu ích nhưng đầy rủi ro. Nhà đầu tư cần cân nhắc kỹ lưỡng trước khi sử dụng đòn bẩy để đảm bảo hiệu quả đầu tư và an toàn tài chính.

Để lại một bình luận