Trong thế giới đầu tư chứng khoán, việc sử dụng các chỉ báo kỹ thuật để đưa ra quyết định mua hoặc bán cổ phiếu là một phần không thể thiếu. Một trong những công cụ phổ biến và hiệu quả nhất mà nhà đầu tư thường xuyên áp dụng là chỉ báo Stochastic. Chỉ báo này giúp nhận diện xu hướng và tìm kiếm điểm mua bán tiềm năng dựa trên sự thay đổi giá cả và động lực thị trường.

Chỉ báo Stochastic là gì?

Chỉ báo Stochastic, được phát triển bởi George C. Lane vào cuối những năm 1950, là một chỉ báo dao động theo phạm vi từ 0 đến 100, được thiết kế để phản ánh vị trí giá đóng cửa hiện tại so với phạm vi giá cao/thấp trong một khoảng thời gian nhất định.

Chỉ báo này bao gồm hai đường chính

- %K: đường chính, phản ánh sự dao động của giá đóng cửa so với phạm vi giá

- %D: đường trung bình động của %K, giúp làm mượt đường %K và dễ dàng nhận biết xu hướng %D: (đường Stochastic chậm), với %D thường là một đường trung bình di động của %K.

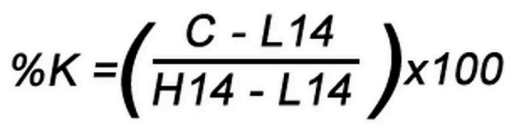

Công thức tính chỉ báo Stochastic

Chỉ báo Stochastic được tính theo công thức sau:

Trong đó:

- C: giá đóng cửa gần đây nhất của công cụ

- L14: giá thấp nhất trong khoảng thời gian 14 ngày

- H14: giá cao nhất trong khoảng thời gian 14 ngày

Ý nghĩa của chỉ báo Stochastic

Xác định vùng quá mua, quá bán

Chỉ số Stochastic được biểu diễn trên thang điểm từ 0 đến 100, thông qua việc phân tích hai đường dao động là %D và %K. Bằng cách sử dụng hai ngưỡng cố định là 20 và 80, nhà đầu tư có thể nhận diện được tình trạng của thị trường là quá mua hoặc quá bán.

Khi chỉ số Stochastic dưới 20, điều này cho thấy giá cả đang ở mức quá bán.

Trái lại, nếu chỉ số này vượt qua 80, thì có thể hiểu là thị trường đang ở trong tình trạng quá mua.

Xác nhận lại xu hướng thị trường

Trong một thị trường đang tăng, khi giá vượt qua phạm vi đang được xem xét, chỉ số Stochastic sẽ có xu hướng tăng lên. Ngược lại, trong một thị trường giảm, khi giá rơi xuống dưới phạm vi đang được quan sát, chỉ số Stochastic sẽ giảm xuống. Tuy nhiên, để phân tích xu hướng thị trường một cách chính xác sử dụng Stochastic, giống như khi sử dụng chỉ số RSI, việc kết hợp với các chỉ báo khác là cần thiết để tăng cường hiệu quả phân tích.

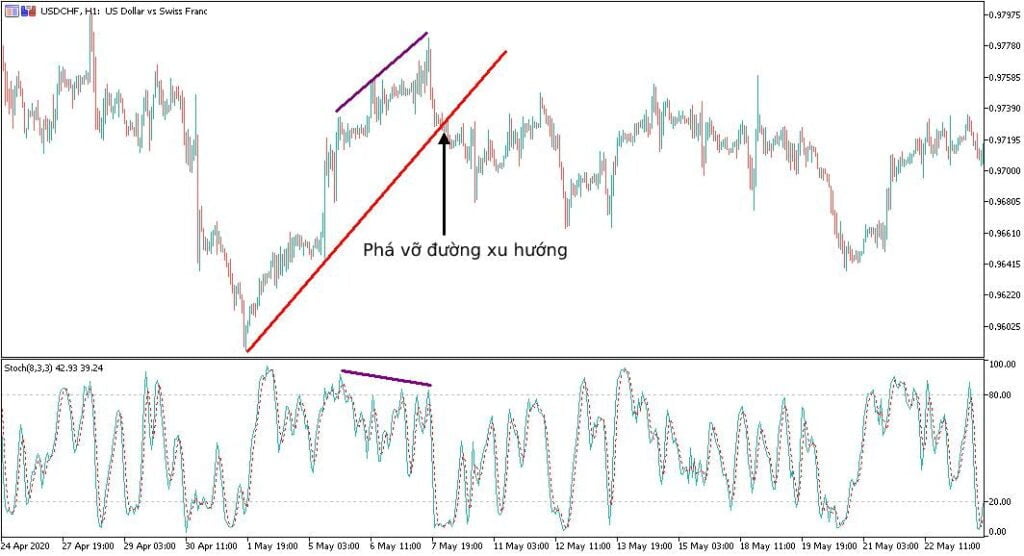

Phân kỳ giá và tín hiệu đảo chiều

- Phân kỳ tăng giá diễn ra khi giá thiết lập một mức đáy mới thấp hơn, trong khi Chỉ báo Stochastics lại cho thấy một mức đáy mới cao hơn. Điều này báo hiệu rằng áp lực giảm giá đang giảm bớt, thường là một dấu hiệu của việc giá sắp tăng lên.

- Ngược lại, phân kỳ giảm giá được nhận diện khi giá đạt đỉnh cao mới trong khi Chỉ báo Stochastics lại tạo ra một đỉnh mới thấp hơn, chỉ ra rằng đà tăng giá đang suy yếu, điều này thường làm tăng khả năng giá sẽ giảm.

Điều này nêu bật tầm quan trọng của việc sử dụng các chỉ báo dao động như Oscillator trong việc phát hiện các điểm mua và bán tiềm năng, nhất là khi kết hợp với việc nhận diện các vùng quá mua và quá bán cũng như các công cụ phân tích kỹ thuật khác. Tuy nhiên, cần lưu ý rằng sự xuất hiện của phân kỳ chỉ ra rằng động lượng đang giảm, chứ không phải luôn là dấu hiệu của sự đảo ngược xu hướng. Do đó, nhà đầu tư nên chờ đợi một sự phá vỡ rõ ràng của xu hướng trên biểu đồ giá để có tín hiệu đáng tin cậy hơn.

Cách giao dịch với chỉ số Stochastic

Kết hợp Stochastic với nến Nhật đảo chiều

Khi kết hợp Oscillator Stochastic với các mô hình nến đảo chiều, nhà đầu tư có được một công cụ hiệu quả để sàng lọc tín hiệu giao dịch, từ đó nâng cao khả năng thành công trong giao dịch. Cách thực hiện bao gồm các bước sau:

- Xác định xu hướng tổng thể của thị trường.

- Tìm các khu vực có mô hình nến đảo chiều xuất hiện như Hammer, Bullish Engulfing, Morning Star, v.v.

- Kiểm tra để thấy chỉ báo Stochastic đang ở trong vùng quá mua hoặc quá bán.

Kết hợp Stochastic với đường Trendline

Oscillator Stochastic hoạt động như một công cụ lọc để xác thực các tín hiệu mua và bán dựa trên đường xu hướng. Để áp dụng phương pháp này hiệu quả, cần tuân thủ các nguyên tắc sau:

- Xác định đường xu hướng trên các khung thời gian dài hơn;

- Tránh thực hiện các giao dịch đi ngược lại với xu hướng chính;

- Sử dụng điểm cắt nhau của %K và %D trong khu vực quá mua hoặc quá bán như một dấu hiệu để bắt đầu giao dịch.

Dấu hiệu cho việc mua:

- Khi giá tiếp xúc với đường Trendline tăng;

- Đường %K vượt qua đường %D từ phía dưới lên ở mức dưới 20%.

Dấu hiệu cho việc bán:

- Khi giá tiếp xúc với đường Trendline giảm;

- Đường %K cắt qua đường %D từ trên xuống ở mức trên 80%.

Kết hợp Stochastic với Bollinger Bands

Chỉ báo Bollinger Bands được áp dụng để xác định các mức hỗ trợ và kháng cự, còn Chỉ báo Stochastics được dùng như một công cụ lọc tín hiệu.

Dấu hiệu để mua:

- Khi một cây nến cắt hoặc ít nhất là chạm vào đường dưới của Bollinger Bands;

- Đường %K vượt lên trên đường %D ở dưới mức 20%.

Người tham gia thị trường có thể bắt đầu giao dịch ngay khi nến mới mở ra sau nến cho tín hiệu.

Dấu hiệu để bán:

- Khi một cây nến cắt hoặc ít nhất là chạm vào cạnh trên của Bollinger Bands;

- Đường %K cắt xuống dưới đường %D ở trên mức 80%.

Kết hợp Stochastic với đường MA

Đây là một chiến lược theo xu hướng cực kỳ đơn giản, giúp nhà đầu tư nắm bắt được những tín hiệu giao dịch hiệu quả. Để phân tích xu hướng dài hạn, chúng ta áp dụng khung thời gian hàng ngày cùng với đường trung bình động 200 ngày (MA200).

- Trong một xu hướng tăng lâu dài, giá thường xuyên di chuyển trên đường MA200, với đường này đóng vai trò như một mức hỗ trợ động.

- Ngược lại, trong một xu hướng giảm kéo dài, giá sẽ thường xuyên ở dưới đường MA200.

Dấu hiệu mua:

Khi giá đang ở trên đường MA200 và chỉ báo Stochastic chuyển vào khu vực quá bán.

Dấu hiệu bán:

Khi giá vẫn ở trên đường MA200 nhưng chỉ báo Stochastic lại tiến vào vùng quá mua.

Một số lưu ý khi giao dịch với Stochastic

- Chỉ báo Stochastic thường cho tín hiệu đáng tin cậy hơn khi được áp dụng trên các khung thời gian lớn, do ở khung thời gian nhỏ, tín hiệu thường bị nhiễu và không chính xác. Điều này không chỉ áp dụng cho Stochastic mà còn cho tất cả các chỉ báo khác, bởi vì các khung thời gian nhỏ thường chứa nhiều tín hiệu giả và bẫy giá, làm phức tạp hóa việc phân tích xu hướng. Trong khi đó, trên các khung thời gian lớn, những vấn đề này ít xảy ra hơn.

- Dù Stochastic có khả năng phát hiện xu hướng giá ngắn hạn, nhà đầu tư vẫn cần kết hợp nó với các công cụ phân tích khác để tránh những rủi ro do quyết định dựa trên một nguồn thông tin duy nhất.

- Là một chỉ báo động lượng, Stochastic thường di chuyển trước giá, đề xuất một nguồn thông tin quý giá cho nhà đầu tư trong việc dự đoán các diễn biến tiếp theo của thị trường.

- Nhà đầu tư, đặc biệt là những người mới, nên thận trọng khi giao dịch dựa trên các tín hiệu đảo chiều ở khung thời gian nhỏ do thiếu kinh nghiệm.

- Không nên phụ thuộc hoàn toàn vào chỉ báo Stochastic khi quyết định giao dịch. Việc kết hợp nó với các công cụ phân tích khác sẽ tăng cường độ chính xác của tín hiệu.

Chỉ báo Stochastic là một trong những công cụ phân tích kỹ thuật và chỉ báo động lượng được ưa chuộng nhất, chủ yếu dùng để xác định tình trạng mua quá mức hoặc bán quá mức, cũng như phát hiện sự phân kỳ trên thị trường.

Kết luận

Chỉ báo Stochastic là một công cụ linh hoạt và mạnh mẽ trong việc phân tích kỹ thuật chứng khoán. Khi được sử dụng cùng với các chỉ báo khác và phân tích cơ bản, Stochastic có thể giúp nhà đầu tư xác định được những cơ hội giao dịch tiềm năng và quản lý rủi ro tốt hơn. Tuy nhiên, như mọi chỉ báo kỹ thuật khác, Stochastic không nên được sử dụng độc lập mà cần được kết hợp với các phân tích khác để có kết quả tốt nhất.

Nhớ rằng việc áp dụng các công cụ phân tích kỹ thuật yêu cầu sự hiểu biết và kinh nghiệm. Do vậy, hãy dành thời gian để học hỏi và thực hành với các tài khoản demo trước khi áp dụng vào giao dịch thực tế.

Để lại một bình luận